观点指数在全球大部分地区仍挣扎在疫情中时,中国地产开发商正借助国内的严格防控从阴霾中走出。不过,疫情仅仅是内地房企多重影响之一。

Bloomberg Opinion在年初曾称,今年为中国开发商的“五十度恐慌”。

由于国内房地产市场巨大,内地房企不断从各种渠道筹集资金,中资房企海外债也因而成为了亚洲离岸市场高收益债券中的重要组成部分。

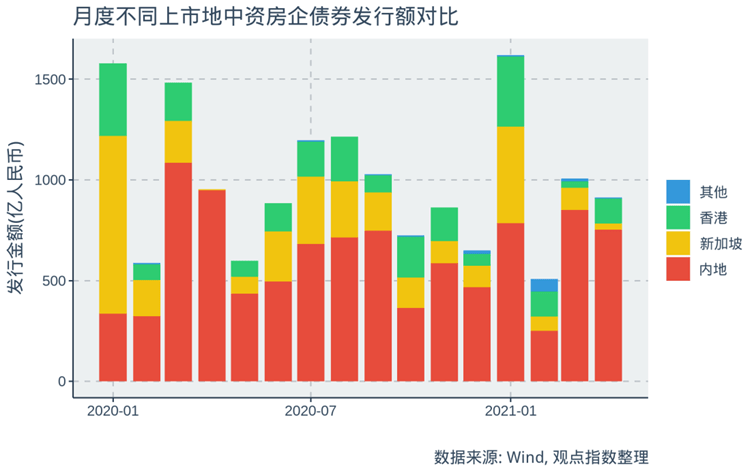

除去年4月受到疫情影响外,中资房企每月都有相当的海外债发行。

违约浪潮后的高息债

在海外市场,中资债券的安全性在去年年末再遭冲击。

11月违约浪潮袭来:某车企、河南某煤集团和某芯片厂均在一个月内暴雷,同时也传出这些企业提前转移资产逃避责任的消息,冲击着投资者信心。

年初,华夏幸福因积蓄已久的现金流问题而违约:根据财报显示,2020年末华夏幸福应收账款达到631.83亿元,同比上涨34.8%,而货币现金则同比下降37.17%。

政府项目回款慢、很大程度要依赖所建园区的收入,倘若项目运转慢,资金回笼则可能遥遥无期。去年集中发行的高息永续债也无力回天,华夏幸福多起债券违约引起市场广泛关注,而中资房企海外债发行也因此受挫:3、4月海外债发行额持续低于去年平均水平,新加坡市场下降尤为明显。

华夏幸福的问题根源或许较为特殊,但债务压力则要普遍的多,如蓝光发展多只海外债券价格腰斩,市场看空情绪高涨。这一波违约风潮,也不可避免殃及了其他亟待融资的房企。

对部分房企而言,高息美元债或许是避免违约的最后法宝。中南建设在日前发行1.5亿美元高级无担保海外债,最终票面利率高达12%,公司也坦承其外汇来源渠道有限。

去年以来,中南建设表现稳定,在2020年9月得到了穆迪的评级上调,至B1级,达到了与中国恒大相当的风险等级。

中南建设官方指出,公司不依赖有息负债发展,但依赖合营模式,担保数额较大。据最新公告数据,公司及控股子公司对外担保余额为685.39亿元,占上一期股东权益的238.8%。

据穆迪数据,中南建设依然有较为稳健的负债覆盖率,穆迪预计中南建设的收入/调整负债比将在2021年中后期趋向100%-105%的水平。但从息税前利润对利息的覆盖度来看,中南建设和中国恒大均在2倍到3倍之间,而相对薄弱的覆盖率也正是高息融资的动因。对比而言,万科息税前利润/利息的比值达到6倍以上。

高息直指偿还风险

中资房企高息海外债并不罕见。

早在3月初,富力地产便发行了票息率高达11.6%的美元债,花样年同期发行的美元债票息率也达到10.9%。即便有投资者信心减弱及市场震荡的原因,可以看到,中国金茂、龙光集团均分别在4月初发行了息票率仅为3.2%和4.25%的美元债。

因此一定程度而言,高额的息票率依然直指偿还风险。

同样的,日前发行票息率高达10.5%美元优先票据的还有祥生控股集团,其获得穆迪B2级公司家族评级,低于中国恒大的B1级。惠誉在对祥生的评级中指出,公司在2017年之前由于高额的销售、一般及行政费用未能盈利。而穆迪则预计祥生控股集团的EBIT利息覆盖率将在未来一两年内降至1.8倍,低于中南建设及中国恒大。

中资房企的偿还风险不仅仅来自高额负债,还来自毛利率下降带来的收入压力。如今年3月末,穆迪对中南建设建议发行美元高级无抵押票据的评级时指出,其公司家族评级受限于房产开发的低利润率及公司快速增长的执行风险。

回顾2020年财报,可以发现较多房企均出现了毛利率下降。如禹洲地产、蓝光发展等均出现了明显下滑,尤其蓝光地产在华东区域的毛利率低至6%。而这些下滑则很大程度上源于2017、2018年房企拿地价格过高。

利润率下降加上融资的管制收紧,将当扩张的房企逼上了独木桥。缺少利润现金流的积累,也增加了融资成本,进而再次恶化的财务状况。

这段时期,也成了对房企管控、自救能力的大考。除泰禾、华夏幸福、蓝光之外,或许还有更多、更大的企业将面对债务的问题。

原报告 | 敏于数,追本溯源,解读地产深层次脉络。笃于行,揭行业整体发展规律。

推荐新闻

- 【 时政】 这些“小事”,在习近平心中却是“国之大者”

- 【 时政】 习近平同墨西哥总统就中墨建交50周年互致贺电

- 【 时政】 习近平看望参加政协会议的农业界社会福利和社会保障界委员

- 【 时政】 习近平:促进我国社会保障事业高质量发展、可持续发展

- 【 时政】 习近平致信祝贺首届大国工匠创新交流大会举办强调

- 【 时政】 庆祝中国共产主义青年团成立100周年大会在京隆重举行

- 【 时政】 习近平在金砖国家外长会晤开幕式上发表视频致辞

- 【 时政】 习近平强调 毫不放松抓紧抓实抓细防控工作 统筹做好经济社会发展各项工作

- 【 时政】 习近平的“国家治理公开课”

- 【 科技】 2019“科学探索奖”颁奖:50位获奖青年科学家亮相

- 1 这些“小事”,在习近平心中却是“国之大者”

- 2 习近平同墨西哥总统就中墨建交50周年互致贺电

- 3 习近平看望参加政协会议的农业界社会福利和社会保障界委员

- 4 习近平:促进我国社会保障事业高质量发展、可持续发展

- 5 习近平致信祝贺首届大国工匠创新交流大会举办强调

- 6 庆祝中国共产主义青年团成立100周年大会在京隆重举行

- 7 习近平在金砖国家外长会晤开幕式上发表视频致辞

- 8 习近平强调 毫不放松抓紧抓实抓细防控工作 统筹做好经济社会发展各项工作

- 9 习近平的“国家治理公开课”

- 10 2019“科学探索奖”颁奖:50位获奖青年科学家亮相

国务院新闻办公室

国务院新闻办公室  国务院新闻信息中心

国务院新闻信息中心  中华人民共和国信息协会

中华人民共和国信息协会

中国互联网协会

中国互联网协会  北京文化市

北京文化市 首都互联

首都互联